PDVSA anuncia emisión de bonos por $5.000 millones

La estatal Petróleos de Venezuela (PDVSA) anunció una emisión privada de bonos PDVSA 2024 por 5.000 millones de dólares dirigida a la banca pública, una de las más grandes emisiones lanzada por la estatal.

La petrolera dijo que la emisión será ofrecida con un cupon de 6,00 por ciento y con vencimientos anuales, iguales y consecutivos en los años 2022, 2023 y 2024.

"Los fondos obtenidos por PDVSA mediante la colocación del Bono PDVSA 2024, serán destinados a fines corporativos de PDVSA, para financiar proyectos de inversión incluyendo la inversión para el desarrollo social e integral del país", dijo la estatal.

En un comunicado, la empresa agregó que el Bono PDVSA 2024 no será registrado bajo la Ley de Títulos Valores de los Estados Unidos de América (Securities Act of 1933) y está siendo ofrecido sólo fuera de los EEUU. La emisión fue autorizada por la Superintendencia Nacional de Valores bajo el artículo 2 de la Ley de Mercado de Valores de la República Bolivariana de Venezuela.

"La presente emisión se ha realizado en el marco de la estrecha coordinación entre PDVSA, el Ministerio del Poder Popular para las Finanzas, el Ministerio del Poder Popular para la Banca Pública y el Banco Central de Venezuela en seguimiento a los lineamientos y políticas públicas establecidas por el Ejecutivo Nacional".

La mayor emisión fueron los Bonos 2017, Bono 2027 y Bono 2037.

A continuación las emisiones hechas por PDVSA:

-Bono PDVSA 2013: su vencimiento fue en noviembre de 2013 y el cupón era de 8% (los títulos), por US$1.783 millones, mediante una colocación privada y directa dirigida al Banco Central de Venezuela (BCV).

- Bono PDVSA 2022: se vence el 17 de febrero del año 2022. El bono tendrá un valor nominal total de US$ 3.000.000.000,00 y su cupón será de 12,75%. Podrá ser negociado fuera de la República Bolivariana de Venezuela en denominaciones mínimas de US$ 100 e incrementos de US$ 100.

- Bono PDVSA 2017: tendrá un valor nominal total de US$3.000.000.000,00, denominaciones ínimas de US$100 e incrementos de US$100. El Bono PDVSA 2017 podrá ser negociado fuera de la República Bolivariana de Venezuela luego de la Fecha de Liquidación. Se vence el 2 de noviembre de 2017.

- Canje Petrobono 2011: PDVSA efectuó el canje de los Petrobonos 2011 por un nuevo bono internacional con vencimiento en 2013 y cupón de 8% anual (el “Bono PDVSA 2013” o los "Nuevos Bonos"). La forma de intercambio es: por lo menos US$ 2.000 de sus Petrobonos 2011 y múltiplos enteros de US$ 1.000 sobre dicho monto, por Nuevos Bonos en los montos señalados a continuación:

· Cada US$ 1.000 de valor nominal de Petrobonos 2011 válidamente ofrecidos y aceptados en o antes de la Fecha de Vencimiento Temprana serán intercambiados por US$1.125 de Nuevos Bonos. En esta fecha también vencerá el plazo para poder retirarse del Proceso de Canje.

· Cada US$ 1.000 de valor nominal de Petrobonos 2011 válidamente ofrecidos y aceptados después de la Fecha de Vencimiento Temprana pero en o antes de la Fecha de Vencimiento, emitiremos US$1.095 de Nuevos Bonos.

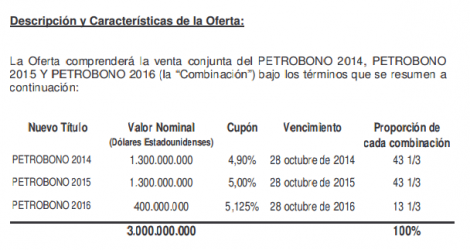

- Petrobono 2014, 2015, 2016: La Oferta comprenderá la venta conjunta del PETROBONO 2014, PETROBONO 2015 Y PETROBONO 2016 (la “Combinación”) bajo los términos que se resumen a continuación:

Los fondos obtenidos por PDVSA mediante la colocación de los PETROBONOS 2014, 2015 y 2016, serán destinados a Inversiones contenidos en el marco del Plan Siembra Petrolera.

Los fondos obtenidos por PDVSA mediante la colocación de los PETROBONOS 2014, 2015 y 2016, serán destinados a Inversiones contenidos en el marco del Plan Siembra Petrolera.

- Petrobono 2011: se podrá intercambiar por lo menos US$ 2.000 de sus Petrobonos 2011 y múltiplos enteros de US$ 1.000 sobre dicho monto, por Nuevos Bonos en los montos señalados a continuación:

· Cada US$ 1.000 de valor nominal de Petrobonos 2011 válidamente ofrecidos y aceptados en o antes de la Fecha de Vencimiento Temprana serán intercambiados por US$1.125 de Nuevos Bonos. En esta fecha también vencerá el plazo para poder retirarse del Proceso de Canje.

· Cada US$ 1.000 de valor nominal de Petrobonos 2011 válidamente ofrecidos y aceptados después de la Fecha de Vencimiento Temprana pero en o antes de la fecha de vencimiento, emitiremos US$1.095 de Nuevos Bonos.

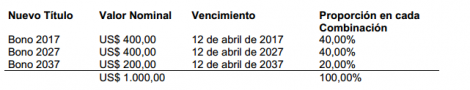

- Bono 2017, Bono 2027 y Bono 2037: La Oferta comprenderá la venta conjunta del Bono 2017, Bono 2027 y del Bono 2037 (la “Combinación”) en los términos que se resumen a continuación:

Cada Combinación tendrá un valor nominal de US$ 1.000,00 y estará integrada en un 40 por ciento por el Bono 2017, un 40 por ciento por el Bono 2027 y un 20 por ciento por el Bono 2037. Los Bonos 2017, 2027 y 2037 podrán ser negociados de manera separada luego de la fecha de liquidación (la “Fecha de Liquidación”).

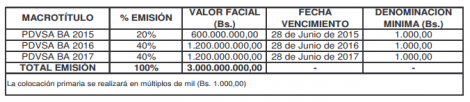

- Bono PDVSA Agrícola: La Oferta Pública de Obligaciones, será hasta por la cantidad de tres mil millones de bolívares, distribuidos en tres (03) instrumentos desmaterializados, denominados Bonos PDVSA Agrícolas con vencimiento en los años 2015, 2016 y 2017, cuya denominación mínima (mínima fracción del Macrotítulo) será de UN MIL BOLÍVARES (Bs. 1.000,00). El monto máximo a emitir por cada Macrotítulo deberá ser como se detalla a continuación:

Tomando el pulso

Lo + Leído

Brilliance of the Seas terminó los cambios en dique seco para sorprender a los cruceristas con sus nuevos espacios y programas de actividades Royal Caribbean Signature.

La Fiscalía General de la Republica ha dictado 34 medidas cautelares y ha librado 8 órdenes de aprehensión durante los últimos días

En otras medidas, el gobierno prevé autorizar el incremento de las transacciones electrónicas y habilitarán más casas de cambio con el fin de incrementar las opciones para realizar operaciones cambiar